「AIで税理士報酬は安くなるのですか?」

「税理士は儲けられなくなるのですか?」

と聞かれることがあります。

AIを用いて自計化が進めば、確かに税理士報酬は抑えられると思います。

しかし、私たち税理士の多くは、たとえAIや自計化が進んでも、すべての取引を税法の観点からチェック(監査)します。

やるべき仕事をしなくなるわけではありません。

AIが進んでも、お客様のヒストリーやその日の体調・気分を察して思いやることは難しいでしょうし、経験値や人生観も加味される税務を含めたコミュニケーションを税理士と同様にとれるとは考えにくいと思っています。

ただ、納税者がネットで正しい情報を得て、AIを用いたソフトで会計処理・申告がより身近で簡便に、そしてそれが可能になることは、個人的にはとても良いことだと思います。

さて、本日は「生命保険~保険金受取編」です。

保険金の受取というと何があるでしょうか?

非課税となる保険金

________________________

・ 入院をしたときに受け取る医療保険の入院給付金

・ がん保険のがん診断給付金

・ リビングニーズ特約の特約保険金などの生前給付保険金

などを被保険者本人が保険金を受け取った場合、非課税とされています。

※ 指定代理請求がある場合も同様

ただし、これらを死亡保険金と一緒に受け取る場合は「死亡保険金」の取り扱いとなります。

課税される保険金

________________________

・ 満期保険金

・ 解約返戻金

・ 死亡保険金

・ 年金

があります。

では、どんな税金がかかるのでしょうか?

「誰が保険料を支払ったか」

「誰が保険金を受け取ったか」がポイント

________________________

保険会社は、契約者=保険料負担者を前提として契約時にお話をされることと思います。

その場合、契約者は誰か?受取人は誰か?を問題にされます。

税金の判断をする場合は、あくまでも「保険料負担者」「保険金受取人」を見ます!

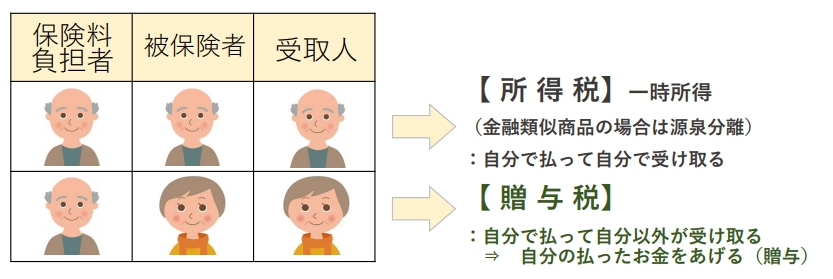

【 満期保険金・解約返戻金 】

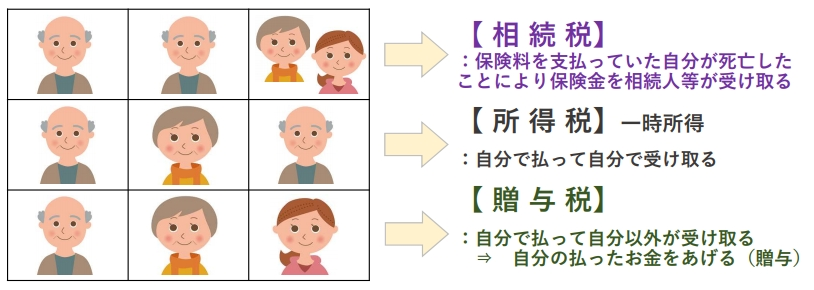

【 死亡保険金 】

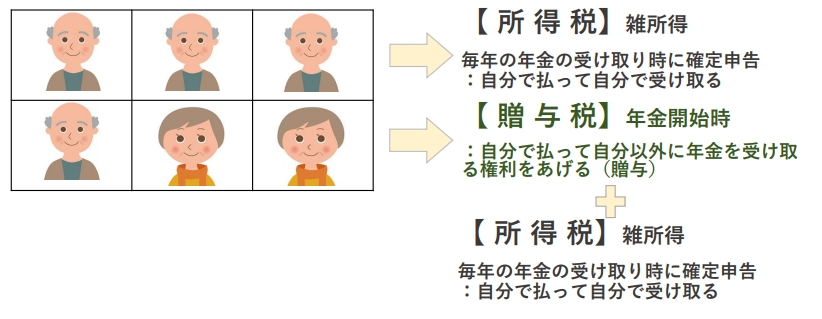

【 年金 】

生命保険の契約では、被保険者・受取人を誰かにするかによって、

税目も税金の額も変わってきます。

契約時はよく考えてください。

また、保険の契約でも一般的にも契約者=保険料負担者となりますが、

契約者以外の人が保険料を負担する場合は注意が必要ですね。

思ってもいなかった税金がかかるかもしれません。。。